Учет в торговых организациях. Учет реализации товаров в оптовой торговле. Заполнение кассовой книги

Учет товаров в организациях оптовой торговли ведется на счете 41-1. Оценка товаров чаще всего производится по стоимости приобретения без НДС. НДС относится на счет 19 «Налог на добавленную стоимость по приобретенным ценностей», если сумма налога выделена отдельной строкой в первичных документах (счете - фактуре, накладной) и расчетных документах (поручениях, реестрах чеков и т.д.). Если это требование не выполнено, товары должны быть оприходованы на счет 41 - 1 - по полной стоимости приобретения (включая НДС). При приобретении товаров у населения, предпринимателей без образования юридического лица (которые не являются плательщиками НДС), а так же у предприятий розничной торговли товары приходуются по полной стоимости. Учет тары ведется на счете 41 - 3.

Транспортные расходы по доставке товаров на склады могут включаться в их фактическую стоимость (то есть относиться на дебет счета 41 -1), либо учитываться отдельно как издержки обращения на счете 44.

Учет продажи товаров ведется на счете 90 «Продажи»: по кредиту отражается выручка от продажи (стоимость проданных товаров по продажным ценам с НДС - ДТ 62 КТ 90) и убыток от продажи товаров, по дебету - стоимость проданных товаров по учетным ценам ДТ 90 КТ 41-1, НДС ДТ 90 КТ 68, издержки обращения ДТ 90 КТ 44 и прибыль от продажи товаров ДТ 90 КТ 99. Учет продажи осуществляется по мере отгрузки товаров и предъявления покупателям расчетных документов. Общая стоимость проданных товаров по продажным ценам (ДТ 62 КТ 90) представляет собой товарооборот.

Порядок списания товаров зависит от способа хранения на складе и принятого предприятием в учетной политике метода определения учетных цен на проданные товары (методы оценки материальных запасов - по средней цене, метод ФИФО, себестоимость каждой единицы запасов).

Особенности учет в розничной торговле

Учет товаров в организациях розничной торговли ведется на счете 41-2 двумя способами:

1 по стоимости приобретения (без НДС) - ДТ 41-2 КТ 60 (как в опте);

2 по продажным ценам с учетом наценки (в которую закладывается НДС, взимаемый с покупателя) - этот метод применяется чаще всего. В этом случае на счете 41-2 собирается сумма по счету поставщика ДТ 41-2 КТ 60 и добавляется наценка ДТ 41-2 КТ 42.

Учет товаров ведется на счете 90 «Продажи», который в целом соответствует счету, используемому в оптовой торговле. Различия в учете обусловлены различием в составе товарооборота и применением контрольно-кассовых машин. При использовании ККМ в расчетах с покупателями торговая выручка определяется на основании показаний кассовых счетчиков на конец и на начало дня; на сумму полученной выручки делается запись ДТ 50 КТ 90, на основании документов, подтверждающих сдачу торговой выручки в кассу предприятия (приходный кассовый ордер).

В уменьшение выручки производится списание проданных товаров проводкой ДТ 90 КТ 41-2 (причем в случае применения продажных цен стоимость списываемых со счета 41 товаров равна сумме поступивших денег, то есть проводки ДТ 50 КТ 90, ДТ 90 КТ 41 в течении месяца составляются на одинаковую сумму), а также начисление НДС проводкой ДТ 90 КТ 68.

Применение оценки по продажным ценам вызывает необходимость учета наценки на счете 42 и списания ее доли, относящейся к проданным товарам. Эта доля определяется расчетным путем разными способами, наиболее распространенный - по среднему проценту наценки, который определяется по формуле:

Ср % ТН = (ТНо+ТНn-ТНв)/ (Рм+Оm)*100, (1)

где ТНо- наценка на остаток товаров на начало месяца (начальное сальдо по кредиту счета 42);

ТНn- наценка по поступившим за месяц товарам (оборот по кредиту счета 42);

ТНв - наценка по выбывшим за месяц товарам, кроме проданных (оборот по дебиту счета 42);

Рм - товарооборот за месяц (оборот по кредиту счета 90);

Оm - остаток товаров на конец месяца (сальдо конечное по дебету счета 41).

Торговая наценка на проданные товары определяется умножением среднего процента на товарооборот за месяц и списывается в конце месяца методом красного сторно бухгалтерской записью ДТ 90 КТ 42.

В этом материале специалист-практик - главный бухгалтер ЗАО "ВМТ-Петербург" Т.М. Курицына и доктор экономических наук, профессор Санкт-Петербургского торгово-экономического института В.В. Патров предлагают нестандартную модель учета товаров на предприятиях оптовой торговли. Статья предоставлена компанией СПУТНИК-101, г. Санкт-Петербург.

В советское время в нашей стране практически во всех торговых организациях (как оптовых, так и розничных) товары учитывались по розничным ценам. При этом данные цены для организаций розничной торговли являлись и продажными, а для организаций оптовой торговли - только учетными. Учет товаров по покупным ценам осуществлялся только в овощехранилищах, что обусловливалось спецификой их хозяйственной деятельности.

В настоящее время в РФ выбор учетной цены товаров регламентируется следующим образом.

Во втором по значению нормативном документе по бухгалтерскому учету (после Федерального закона «О бухгалтерском учете») - Положении по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденном приказом Минфина России от 29.07.1998 № 34н, говорится: «Товары в организациях, занятых торговой деятельностью, отражаются в бухгалтерском балансе по стоимости их приобретения» (пункт 60). В этом пункте также сказано: «При учете организацией, занятой розничной торговлей, товаров по продажным ценам разница между стоимостью приобретения и стоимостью по продажным ценам (скидки, накидки) отражаются в бухгалтерской отчетности отдельной статьей».

Отсюда можно сделать два однозначных вывода:

1. В бухгалтерских балансах всех торговых организаций остатки товаров отражаются по стоимости приобретения. Здесь нет однозначного утверждения, по каким ценам товары фиксируются в учете.

2. В организациях, занятых розничной торговлей, товары могут учитываться по продажным ценам.

Более определенно об учетных ценах товаров говорится в п. 12 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/98, утвержденного приказом Минфина России от 15.07.1998 № 25н: «Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организациям, осуществляющим розничную торговлю, разрешается производить оценку приобретенных товаров по продажной (розничной) стоимости с отдельным учетом наценок (скидок)».

Таким образом, ПБУ 5/98 предписывает всем организациям отражать в текущем учете товары по стоимости приобретения. Исключение сделано только для организаций розничной торговли, которые могут учитывать товары или по стоимости приобретения, или по продажной (розничной) стоимости.

Здесь возникают некоторые вопросы.

Во-первых, что понимается под «оптовой и розничной торговлей»? Определение их в нормативных документах по бухгалтерскому учету отсутствует.

В Методических указаниях по определению оборота розничной и оптовой торговли на принципах статистических предприятий, утвержденных постановлением Госкомстата России от 15.08.1998 № 89, сказано, что оптовая торговля – это «перепродажа (продажа без видоизменения) новых или бывших в употреблении товаров розничным торговцам промышленным, коммерческим, учрежденческим, оптовым торговцам», а розничная торговля – это «продажа (перепродажа без видоизменения) новых и бывших в употреблении товаров для личного потребления или домашнего использования». Эти определения базируются на статьях 506 и 492 ГК РФ. В Методических указаниях говорится, что «обязательным признаком операции, относимой к обороту оптовой торговли, является наличие счета-фактуры на отгрузку товара, к обороту розничной торговли – кассового чека (счета)». Однако, во-первых, некоторые организации (например, субъекты малого предпринимательства, применяющие упрощенную систему налогообложения, учета и отчетности) не являются плательщиками НДС и, следовательно, не выписывают счета-фактуры. Во-вторых, отдельные организации и физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, в ряде случаев могут осуществлять денежные расчеты с населением без применения ККМ, т.е. без выдачи кассового чека. Кроме того, если одна и та же организация продает товары как для личного, семейного, домашнего использования, так и для предпринимательской деятельности, к какому виду торговли (оптовой или розничной) она будет относиться? Как вообще определить, для какой цели покупатель приобретает товар?

Во-вторых, что значит «продажная (розничная) стоимость»? Включает ли она в себя налог на добавленную стоимость и налог с продаж или нет? Однозначного ответа на этот вопрос также не имеется.

Несмотря на все вышеуказанные неясности можно все-таки сделать однозначный вывод: в организациях оптовой торговли согласно нормативным документам по бухгалтерскому учету товары должны учитываться по стоимости приобретения.

Однако в организации оптовой торговли, где работает один из авторов данной статьи, учет товаров ведется по продажным ценам (без НДС). В принципе, продажные цены могут устанавливаться и с НДС, но мы решили, что так удобнее и бухгалтерии, и менеджерам.

Методика

Покажем методику такого учета на примере товара А, который продается всем покупателям по одинаковой цене - 60 руб. (без НДС). Ставка НДС - 20 %.

Пример 1

Остаток товара А на 1 ноября по продажным ценам – 600 руб. Торговая надбавка на этот остаток составляет 50 руб.

Таблица 1

Данные о товаре А за ноябрь

|

Дата |

Показатели |

Кол-во (шт.) |

Стоимость приобрете-ния 1 шт. |

Сумма (руб.) |

|

55-00 |

550-00 |

|||

|

12.11. |

Поступило товаров |

55-60 |

1668-00 |

|

|

20.11. |

Поступило товаров |

54-80 |

1370-00 |

|

|

26.11. |

Поступило товаров |

56-00 |

840-00 |

|

|

4428-00 |

||||

|

Продано товаров за ноябрь |

||||

На основании данных таблицы 1 отразим в учете поступление и реализацию товара А за ноябрь. При оприходовании товаров суммы торговой надбавки определяем как разность между стоимостью товаров по продажным ценам (произведение количества товаров на продажную цену) и стоимостью приобретения этих же товаров (без НДС).

Порядок отражения в учете поступления товара А за ноябрь см. в таблице 2.

Таблица 2

Бухгалтерские проводки

|

Дата поступления |

Д 41 К 60 |

Д 19 К 60 |

Д 41 К 42 |

|

12.11. |

1668-00 |

333-60 (1668-00/100*20) |

132-00 ((30*60-00)-1668-00) |

|

20.11. |

1370-00 |

274-00 (1370-00/100*20) |

130-00 ((25*60-00)-1370-00) |

|

26.11. |

840-00 |

168-00 (840-00/100*20) |

60-00 ((15*60-00)-840-00) |

|

Итого |

3878-00 |

775-60 |

322-00 |

Отгрузка за ноябрь покупателям товара А отражается записью:

Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 46 «Реализация продукции (работ услуг)» - 3960-00 (55*60*1,2).

Начислен бюджету НДС на реализованные товары (момент реализации для целей налогообложения – «по отгрузке»):

Дебет 46 «Реализация продукции (работ, услуг)» Кредит 68 «Расчеты с бюджетом» - 660-00 (3960*16,67) или (3300/100*20).

Списываются реализованные товары:

Дебет 46 "Реализация продукции (работ, услуг)" Кредит 41 "Товары" - 3300 (55*60).

Таким образом, в течение месяца счет 46 «Реализация продукции (работ, услуг)» не имеет сальдо.

По окончании месяца составляется расчет реализованной торговой надбавки по методу «среднего процента». Для этого подведем итог учетных записей за месяц по счетам: 41 «Товары» (окончательные) и 42 «Торговая наценка» (предварительные) - см. Таблицу 3.

Таблица 3

Итоги учетных записей

|

41 |

42 |

||

|

Д |

К |

Д |

К |

|

С-до на 1.11 600-00 |

С-до на 1.11 50-00 |

||

|

322-00 |

|||

|

3 878-00 |

3 300-00 |

||

|

322-00 |

|||

|

О-т 4 200-00 |

О-т 3 300-00 |

О-т 00-00 |

О-т 322-00 |

|

С-до на 1.12 |

|||

|

1 500-00 |

|||

Таблица 4

Расчет реализованной торговой надбавки по товару А за ноябрь

|

Сч.42 С-до на 1.11 |

Предва-рит. с-до (1-2+3) на 1.12. |

К оборот сч 46 без НДС |

С-до сч 41 на 1.12. |

Итого (5+6) |

Средний % реализ. надбавок (4*100/7) |

Нереализованные надбавки (6*8/100) |

Реализованные надбавки (4-9) |

||

|

50-00 |

322-00 |

372-00 |

3300-00 |

1500-00 |

4800-00 |

7,75 |

116-25 |

255-75 |

На основании расчета, приведенного в таблице 4, составляется проводка на списание реализованной торговой надбавки способом «красное сторно»:

Дебет 46 «Реализация продукции (работ, услуг)» Кредит 42 «Торговая наценка» - 225-75.

После этой записи кредитовое сальдо счета 46 покажет валовую прибыль (225-75 руб.), а сальдо счета 42 – торговую надбавку на остаток товаров на 1 декабря (116-25 руб.).

Разумеется, расчет реализованной торговой надбавки составляется не по каждому товару в отдельности, а в целом по всем товарам.

Влияет ли данный метод учета на точность выявления финансовых результатов хозяйственной деятельности, в частности, на валовую прибыль? Для анализа этого на основании данных вышеприведенного примера, рассчитаем данный показатель исходя из того, что товары учитываются по стоимости приобретения и с применением различных методов оценки товаров.

1. Метод средней себестоимости .

Средняя цена товара - 55-35 руб. (4428/80)

Стоимость товаров:

А) реализованных ноябрь – 3044-25 (55*55-35)

2. Метод ФИФО (см. таблицу 5).

Таблица 5

Метод ФИФО

|

Показатели |

Сумма |

|

1388-00 |

|

|

840-00 |

|

|

548-00 |

|

|

Стоимость товаров реализованных за ноябрь (4428,00-1388,00) |

3040-00 |

3. Метод ЛИФО (см. таблицу 6).

Таблица 6

Метод ЛИФО

|

Показатели |

Сумма |

|

1384-00 |

|

|

550-00 |

|

|

834-00 |

|

|

Стоимость товаров реализованных за ноябрь (4428,00-1384,00) |

3044-00 |

Товар А в ноябре продавался покупателям по цене 60-00 руб. за 1 шт. (без НДС), следовательно, выручка от реализации товара А за ноябрь составила 3 300-00 руб. (60-00*55).

Рассчитаем валовую прибыль от продажи товара А при различных методах оценки товаров (см. таблицу 7).

Таблица 7

Валовая прибыль от продажи товара А

|

Метод оценки товаров |

Выручка от продажи |

Стоимость приобретения проданных товаров |

Валовая прибыль (2-3) |

|

По средней себестоимости |

3300-00 |

3044-25 |

255-75 |

|

ФИФО |

3300-00 |

3040-00 |

260-00 |

|

ЛИФО |

3300-00 |

3044-00 |

256-00 |

Как видно, валовая прибыль от реализации при условии продажи не всех товаров различна в зависимости от метода оценки, что вполне естественно. Если бы все товары были проданы (без остатка), то вышеуказанный показатель во всех случаях был бы одинаков.

Данные таблицы 7 свидетельствуют, что если бы организация учитывала товары по стоимости приобретения и применяла бы метод оценки товаров по средней себестоимости, то сумма валовой прибыли полностью бы совпала с данным показателем, рассчитанным в условиях применения продажных цен в качестве учетных.

Следовательно, информация о валовой прибыли, рассчитанной по методу «среднего процента» является достоверной.

Правомерность использования предложенной методики

Разберем данную методику учета с точки зрения правомерности ее использования.

Формально, исходя из Положения по ведению бухгалтерского учета и бухгалтерской отчетности и ПБУ 5/98, учитывать товары по продажным ценам в организациях оптовой торговли не рекомендуется. Однако, считая, что в ряде случаев организация вправе это делать, руководствуясь Положением по бухгалтерскому учету «Учетная политика организаций» (ПБУ 1/98), утвержденным приказом Минфина России от 09.12.1998 № 60н. В пункте 7 ПБУ 1/98 сказано: «Учетная политика организации должна обеспечивать: …отражение в бухгалтерском учете фактов хозяйственной деятельности, исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования (требование приоритета содержания перед формой; …рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации (требование рациональности)». Кроме того, согласно пункту 16 ПБУ 1/98 организация имеет право разрабатывать новые способы ведения бухгалтерского учета, если их применение «… предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности». (подчеркнуто нами – В.П. и Т.К.)

Что дает нашей организации применение продажных цен в качестве учетных?

Дело в том, что при этой методике для расчета стоимости реализованных товаров, подлежащих списанию с материально ответственных лиц, достаточно выполнить одно арифметическое действие: от кредитового оборота счета 46 найти 83,33 %. Степень достоверности данной информации, как было указано выше, не снижается. Если бы учетная (продажная) цена формировалась с учетом НДС, было бы еще проще: кредитовый оборот счета 46 отражал бы стоимость реализованных товаров по учетным ценам, как это имеет место в большинстве организаций розничной торговли при учете товаров по продажным ценам.

В нашей организации ассортимент товаров насчитывает более 3 000 наименований, и в условиях ручного труда определение стоимости приобретения реализованных товаров по каждому наименованию потребовало бы введения в штат бухгалтерии организации дополнительно двух человек. Сейчас со всей работой справляется один главный бухгалтер. Кроме этого, менеджеры отдела продаж и складские работники ведут учет товаров по наименованиям, так как менеджеры заинтересованы в информации об объемах продаж и наличии всего ассортимента, а кладовщики ведут карточки складского учета как материально ответственные лица. Если бухгалтерия будет вести учет по наименованиям товаров, то это будет дублированием учета менеджеров и складских работников.

Продажные цены на товары изменяются относительно редко. При их изменении в случае наличия остатков, по которым меняются цены, проводится их переоценка.

Все вышесказанное позволяет нам утверждать, что в ряде случаев, исходя из конкретных условий хозяйственной деятельности организации, руководствуясь принципом рациональности учета, можно в организациях оптовой торговли использовать продажные цены в качестве учетных. Разумеется, это должно быть описано и обосновано в приказе об учетной политике организации.

Конечно, наше предложение в современных условиях, когда абсолютное большинство организаций используют для ведения бухгалтерского учета современные средства вычислительной техники, применимо ограниченным кругом предприятий и при определенных условиях (ручном труде бухгалтеров, относительной стабильности цен, ведение аналитического учета товаров менеджерами и складскими работниками и т. п.).

Бухгалтерский учет в торговых организациях происходит в соответствии с законом «О бухгалтерском учете», который предполагает установление единых стандартов его организации и ведения. Вместе с тем, существуют особенности учета в торговле, обусловленные самой спецификой работы данной отрасли экономического механизма.

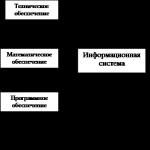

Бухгалтерский учет - это система накопления, фиксации, классификации и обобщения информации об имуществе, выраженной в денежной форме, которая ведется на основе постоянного документального учета. Наличие закона позволяет гарантировать унификацию этой деятельности в целом по стране.

В законе сформулированы общие задачи бухучета:

- формирование информации о работе предприятия и его положении;

- обеспечение данными, используемыми при организации контроля за соблюдением хозяйственного законодательства РФ;

- предотвращение негативных последствий в деятельности предприятий и поиск внутрихозяйственных резервов.

Это задачи являются универсальными и стоят перед всеми субъектами хозяйствования, независимо от отраслевой принадлежности. Однако каждый включает достаточно много особенностей, определяемых факторами как внутреннего характера, так и внешними обстоятельствами. Торговля, как вид хозяйствования, также имеет свои особенности бухгалтерского учета. В торговле, прежде всего, следует учитывать, что она представляет собой предпринимательство, которое непосредственно связано с проведением операций купли-продажи и услугами, которые она призвана оказывать потребителям товарной продукции.

Выделяют два типа и розничная. Такая классификация существенно влияет на особенности учета в торговле. Например, в зависимости от того, какой тип преобладает на том или ином предприятии, в значительной мере зависят технологии складского учета, порядок учета и оприходования хранимой продукции, процедуры ее оформления и поставки потребителям.

Управление предприятием, которое занимается торговой деятельностью, невозможно без качественной постановки бухучета, который должен организовываться в соответствии со всеми стандартами и правилами.

Основные особенности учета в торговле состоят в следующем:

- единообразии оценочных процедур при всех операциях торговой цепи от оприходования товара до его реализации;

- необходимости выбора способа оценки (методы себестоимости, ФИФО, ЛИФО) товаров при проведении их списания;

- необходимости установления способа отражения в бухучете приобретаемой товарной продукции;

- гарантированной достоверности учетной информации и отчетности, которая обеспечивается путем проведения регулярных инвентаризаций;

- разработке необходимых шаблонов учетной документации, если таковая не предусмотрена типовыми образцами;

- разработке внутренних процедур и технологий документооборота;

- выработке методик контроля предпринимательской деятельности, которые учитывают особенности учета в торговле.

Как показывает хозяйственная практика, осуществление указанных способов и норм ведения бухучета способно в значительной степени повысить эффективность работы предприятий торговли.

Одним из основных документов системы бухучета в торговле является книга учета доходов и расходов, которую должны вести, кроме собственно государственных предприятий торговли, и иные субъекты, в том числе ИП, которые для налогообложения используют упрощенную систему.

Основными требованиями к ведению данного документа являются:

- открытие новой книги на каждый новый учетный период;

- возможность ведения книги как в традиционно - бумажном исполнении, так и в электронном виде;

- книга в обязательном порядке должна прошнуровываться и нумероваться, на последней странице она обязательно должна быть пописана руководителем предприятия;

- исправление ошибок должно обосновываться и заверяться подписью соответствующего должностного лица с указанием даты и заверением исправления

Ответственность за правильное ведение документа несут руководитель предприятия и главный бухгалтер.

Бухгалтерский учет обязаны вести все организации. Вид деятельности тут роли не играет. Но от сферы деятельности компании зависят некоторые особенности бухгалтерского учета. В данной статье рассмотрим нюансы бухгалтерского учета в торговле.

Торговля — это вид предпринимательской деятельности, связанный с оборотом товаров. Товаром признается некий актив, который изначально куплен для перепродажи. ПБУ 5/01 относит товары к материально-производственным запасам.

Торговать компании могут оптом и в розницу. Различие розничной и оптовой торговли заключается в объемах продаваемых товаров. В розницу товар продают маленькими партиями или штучно для удовлетворения личных нужд покупателя, а опт предполагает торговлю крупными партиями товаров. Кроме того, в розничной торговле сделка совершается между компанией и физлицом, а в оптовой торговле товар чаще всего реализуется юридическому лицу или ИП.

Товар для перепродажи в бухучете учитывают на счете 41. У счета имеется несколько субсчетов. Чаще всего используется счет 41.4 «Покупные изделия».

Учет товаров ведется по наименованию, количеству, месту хранения и материально ответственным лицам.

Себестоимость товара — цена его приобретения, затраты на доставку, пошлины, агентское вознаграждение и т.п. (п. 6 ПБУ 5/01).

Проанализируем особенности бухучета в торговле при оптовой и розничной продаже.

Бухучет в оптовой торговле

Все операции с товарами отражаются проводками.

Поступление товаров

Продажа товаров

Дебет 62 Кредит 90 — показана выручка от реализации товара покупателю

Дебет 90 Кредит 41 — списана себестоимость товаров

Внутреннее перемещение

Дебет 41 Кредит 41 — товар перемещен между складами организации (в аналитике отражаются соответствующие склады или МОЛ)

Брак

Дебет 94 Кредит 41 — на складе обнаружен бракованный товар

Дебет 44 Кредит 94 — списаны потери товара в пределах норм естественной убыли

Дебет 91 Кредит 94 — списаны потери сверх норм естественной убыли

Дебет 73 Кредит 94 — потери по браку отнесены на виновное лицо

Бухучет в розничной торговле

Если компания приняла решение учитывать товары по продажной цене, требуется составлять проводки с использованием счета 42 «Торговая наценка». Однако такой вариант учета вовсе не обязателен. Розничные продавцы могут учитывать товары по покупной цене, тогда проводки будут такими же, как и при оптовой торговле.

Рассмотрим проводки с применением счета 42.

Поступление товаров

Дебет 41 Кредит 60 — куплены товары у поставщика

Дебет 19 Кредит 60 — выделен НДС

Дебет 41 Кредит 60 — отражены прочие затраты, которые увеличивают себестоимость приобретенного товара

Дебет 41 Кредит 42 — показана торговая наценка

Продажа товаров

Дебет 50 (62) Кредит 90 — показана выручка от реализации товара покупателю

Дебет 90 Кредит 68 — начислен НДС с продажи

Дебет 90 Кредит 41 — списана учетная стоимость товаров

Дебет 90 Кредит 42 — сторнирована (сминусована) торговая наценка

Дебет 90 Кредит 44 — учтены расходы на продажу товаров

Дебет 90 Кредит 99 — выявлен финансовый результат от продажи товаров

Пример

ООО «Запчасть» приобрело семь топливных насосов по цене 8 340 рублей за единицу. Всего сумма покупки составила 58 380 рублей, в том числе НДС 8 905,42 рубля. ООО «Запчасть» ведет учет товаров по продажным ценам. На один насос торговая наценка составляет 10 %.

Бухгалтер ООО «Запчасть отразил операции проводками:

Дебет 41 Кредит 60 49 474,58 (58 380 — 8 905,42) — оприходованы насосы

Дебет 19 Кредит 60 8 905,42 — выделен НДС с покупки

Дебет 41 Кредит 42 4 947,46 (49 474,58 х 10 %) — начислена торговая наценка на насосы

Дебет 41 Кредит 42 890,54 — учтен НДС в составе наценки

Дебет 50 Кредит 90 64 218 (58 380 + 890,54 + 4 947,46) — все топливные насосы проданы в розницу

Дебет 90 Кредит 41 64 218 — списана учетная стоимость насосов

Дебет 90 Кредит 42 5 838 — торговая наценка на насосы сторнирована

Дебет 90 Кредит 68 9 795,97 — начислен НДС с продажи топливных насосов

Другие статьи по теме «Основы бухучета»

Счет на оплату

Счет - это документ, который служит основанием для оформления платежного поручения на оплату товара или услуг поставщику. Счет может быть выставлен в рублях или в валюте. Счет в иностранной валюте оплачивается по курсу ЦБ РФ, действующему на день оплаты, если иное не предусмотрено договором.

Основы бухучета

Бухгалтерский учет

Любое предприятие обязано вести бухгалтерский учет. Ответственность за ведение учета возлагается на главного бухгалтера компании. Что такое бухгалтерский учет, зачем он нужен и кто имеет право не вести бухучет, расскажем в данной статье.

Законодательством установлена необходимость формирования отчетности при ведении торговой деятельности – вне зависимости от организационно-правовой формы и иных моментов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Необходимо осуществлять контроль учета товаров в оптовой торговле. Процедура данная может осуществляться различным образом. Данный момент освещается в законодательстве достаточно подробно.

Органы государственного контроля осуществляются проверку учета данного типа. Наличие ошибок может стать причиной возникновения достаточно серьезных проблем. Вплоть до наложения административного наказания.

Основные моменты

Сегодня вся торговая деятельность в обязательном порядке должна вестись в соответствии с установленными в законодательствами правилами.

Особенно это касается процедуры учета товара при торговле оптом. Для предприятий, ведущих подобного рода деятельность, устанавливаются особые правила.

Существует обширный перечень нормативно-правовых документов, в которых отражаются необходимые для соблюдения правила. Ведение отчетности связано с большим количеством самых разных нюансов и особенностей.

К наиболее существенным вопросам, рассмотреть которые необходимо заблаговременно, стоит сегодня отнести:

- определения;

- выполняемые функции;

- правовая база.

Определения

Перечень законодательных документов, в которых отражаются основные моменты, связанные с учетом товара при оптовой торговле, обширен. Для верной трактовки всех НПД необходимо будет заранее ознакомиться со всеми основными терминами.

Наиболее существенными понятиями являются следующие:

- «торговая деятельность»;

- «оптовая торговля»;

- «розничная торговля»;

- «торговый объект»;

- «стационарный торговый объект»;

- «нестационарный торговый объект»;

- «площадь торгового объекта»;

- «торговая сеть»;

- «продовольственные товары».

| «Торговая деятельность» | Это одна из разновидностей предпринимательской деятельности, которая подразумевает приобретение и последующую реализацию товара с целью извлечения прибыли. При этом подобную деятельность ведут не только ИП, но также юридические лица |

| «Оптовая торговля» | Разновидность деятельности, которая подразумевает приобретение товара и последующую реализацию, при этом не подразумевается личное использование |

| «Розничная торговля» | Разновидность деятельности торгового типа, подразумевающая использование приобретенных товаров в личных целях. При этом перепродажа не подразумевается. Данный вид деятельности к предпринимательству и отношения не имеет. |

| «Торговый объект» | Какое-либо здание, сооружение, которое предназначается для выкладки, демонстрации товара, а также непосредственно реализации. В торговых объектах осуществляется обслуживание покупателей |

| «Стационарный объект» | Объект, который представляет собой часть установленного на фундаменте здания или же части его. Также может подразумеваться сооружение, которое частично или полностью связано с основным зданием. Обычно имеет место подключение к инженерным коммуникациям. Данный вопрос освещается в |

| «Нестационарный торговый объект» | Сооружение, используемое для размещения товара, обслуживания покупателей, реализации продукции и расположенное на своем месте временно. С земельным участком подобные сооружения прочно не связываются. На присвоение данного статуса не влияет наличие связи с инженерными коммуникациями рядом стоящих зданий или же самого земельного участка |

| «Площадь торгового объекта» | Некоторое помещение, которое предназначается непосредственно демонстрации и продажи товара, свершения иных сопутствующих действий |

| «Торговая сеть» | Представляет собой совокупность одного или же одновременно нескольких различных сооружений. Они используются под единым коммерческим названием, индивидуализированы иным образом |

| «Товары продовольственные» | Продукты, представленные в натуральном или же переработанном виде. Они находятся в обороте и употребляются человеком в пищу. Под данное понятие подпадает не только пища, но также бутилированная вода, алкогольная продукция, а также множество иных позиций. Биологические добавки также относятся к данной категории товаров |

Все обозначенные обозначения позволят вести учет рассматриваемого типа соответствующим образом. Причем вне зависимости от того, каким именно способом ведется подобного рода учет – в электронном или же бумажном формате.

Выполняемые функции

Сегодня учет товаров в оптовой торговле строго обязателен. Он используется для одновременного решения большого количества самых разных задач.

Первоочередными являются следующие:

- для реализации бухгалтерского учета в оптовой торговле;

- упрощения процедуры контроля за ведением бизнеса ИП или же юридическим лицом;

- для учета, налогообложения в оптовой торговле;

- формирования статистических данных;

- контроля за товарным оборотом.

Функционал учета товара позволяет избежать различных ошибок. Ведение бизнеса связано с необходимостью отчитываться перед государством о своей прибыли.

Требуется уплачивать налоги, составлять отчетность для различных государственных контролирующих органов. Именно все обозначенные выше действия дает возможность осуществлять товарный оборот.

Важно помнить о множестве его нюансов в зависимости от выбранного налогового режима, а также организационной основы. Во избежание различного рода осложнений стоит ознакомиться с перечнем регулирующих данный вопрос законодательных актов.

Правовая база

Основным документом, на который необходимо ориентироваться при формировании товарного оборота, является

Он включает в себя следующие основные разделы:

| Определяются все сферы деятельности, где применение положений данного закона обосновано | |

| Как осуществляется правовое регулирование в данной сфере деятельности | |

| Перечень методов контроля за оптовой торговлей | |

| Перечень прав и обязанностей хозяйствующих субъектов | |

| Как производится размещение нестационарных торговых объектов | |

| Перечень антимонополных правил | |

| Рассматривается вопрос осуществления государственного контроля за деятельностью данного типа |

Помимо обозначенных выше нормативно-правовых документов, необходимо будет обязательно ориентироваться на следующие:

Существует большое количество различных особенностей, связанных с формирование подобного рода учета. Важно заблаговременно разобраться со всеми ними. Так можно будет избежать большого количества самых разных затруднений.

Учет в оптовой торговле

Формат учета в оптовой торговле следует выбирать исходя из различного рода нормативных документов, сформированных государственными органами. Существует множество нюансов.

Важными вопросами, предварительное рассмотрение которых позволит избежать различных проблем с контролирующими органами, являются следующие:

- реализация товаров (продажа);

- поступления нового;

- всех товарных операций;

- примеры.

Особое внимание требуется уделить именно учету выбытия. Так как в данном сегменте отчетности чаще всего возникают всевозможные ошибки.

Он нередко используется для сокрытия доходов, уменьшения налогового бремени и реализации коррупционных схем. Налоговые службы пристально следят за данным разделом.

Реализация товара (продажа)

Для осуществления учета товаров, различных услуг в обязательном порядке необходим использовать чет №90 «Продажи». Данный счет является достаточно сложным, многосоставным.

Он включает в себя несколько субсчетов. В него входят:

Поступления нового

Поступление нового товара необходимо будет в обязательном порядке учитывать соответствующим образом. При этом не является существенным, откуда поступает товар. Вне зависимости от этого обязательно осуществляется его учет.

Для размещения всех записей используется счет №41 «Товары». По возможности стоит ознакомиться с верно составленным примером осуществления процедуры учета нового товара.

Стандартный способ отражения:

Подобным образом производится учет в стандартном случае, при отсутствии различных сложностей. Если же товары по какой-то причине учитываются по цене реализации, то схема записей приобретает несколько другой вид:

Имеются некоторые нюансы, связанные непосредственно с процедурой формирования подобной отчетности.

Всех товарных операций

Документальное оформление всех товарных операций должно осуществляться в соответствии со .

Все операции обязательно должны подтверждаться специальными оправдательными документами. Существуют унифицированные форматы всех документов отчетности.

Они установлены Госкомстатом Российской Федерации. К основным документам, которые регламентируют учет всех товарных операций, следует отнести:

Все товарные операции можно условно разделить на две основные группы:

- поступление;

- убытие.

Именно исходя из этого осуществляется процедура отражения всей информации о реализованных операциях с товаром.