Как открыть самое простое ип. Как открыть свой магазин и какой магазин лучше открывать. Почему могут отказать в открытии ИП

Зарегистрироваться в качестве индивидуального предпринимателя может любой житель Российской Федерации, достигший 18 лет. Сделать это могут и несовершеннолетние с 14 до 18 лет, но только с согласия родителей, и, в таком случае, им понадобятся дополнительные документы.

2. Какие документы нужны для оформления ИП?

- оригинал паспорта (нотариально заверенные копии всех страниц паспорта, если вы подаете документы по почте или через представителя, а также в случае обращения через центр госуслуг «Мои документы»);

- копии всех страниц паспорта;

- Обратите внимание: если вы подаете документы лично, по почте или через представителя, заявление должно быть заполнено, но не подписано; подпись на заявлении ставится в присутствии инспектора налоговой службы при подаче документов или в присутствии нотариуса.">заполненное заявление о госрегистрации физлица в качестве ИП (форма № Р21001);

- квитанция об уплате госпошлины (с помощью сервиса на сайте ФНС можно сформировать квитанцию для ее оплаты в любом банке или же оплатить онлайн);

- нотариально оформленная доверенность на представителя (если вы будете подавать документы через представителя);

- Для заявителя в возрасте от 14 до 18 лет дополнительно нужен один из следующих документов:

- нотариально удостоверенное согласие родителей (законных представителей) на осуществление предпринимательской деятельности лицом, регистрируемым в качестве ИП;

- копия свидетельства о заключении брака лицом, регистрируемым в качестве ИП;

- копия решения органа опеки и попечительства или копия решения суда об объявлении лица, регистрируемого в качестве ИП, полностью дееспособным.

Обратите внимание! С 1 января 2019 года при направлении документов для государственной регистрации в электронной форме, в том числе через центр госуслуг «Мои документы» и нотариуса, уплачивать государственную пошлину не нужно.

3. Куда можно подать документы?

Зарегистрироваться в качестве индивидуального предпринимателя можно по месту регистрации, указанному в паспорте. Если в паспорте не указано место регистрации, то государственная регистрация ИП может быть осуществлена по месту пребывания. Подать заявление вы можете:

- лично или через представителя в межрайонную инспекцию ФНС России № 46 . Записаться на прием можно онлайн на сайте ФНС;

- онлайн при помощи специального сервиса на сайте ФНС. В таком случае вам понадобится квалифицированный ;

- по почте с объявленной ценностью и описью вложения по адресу: 125373, город Москва, Походный проезд, дом 3, строение 2, межрайонная ИФНС России № 46 по городу Москве. В пределах территории Москвы документы можно направить и получить также через DHL Express и Pony Express;

- через нотариуса в форме электронных документов, подписанных усиленной квалифицированной электронной подписью (услуги нотариуса платные).

Если вы зарегистрированы по месту жительства в Центральном, Юго-Западном или Северо-Восточном административных округах, заявление на регистрацию ИП можно также подать в центре госуслуг «Мои документы»:

- жителям Басманного района - в центре госуслуг «Мои документы» Басманного района по адресу: Центросоюзный переулок, дом 13, строение 3;

- жителям всех районов ЦАО (в том числе Басманного) - в центре госуслуг «Мои документы» окружного значения по ЦАО по адресу: Пресненская набережная, дом 2, торгово-развлекательный комплекс «Афимолл Сити»;

- жителям ЮЗАО - в центре госуслуг «Мои документы» окружного значения по ЮЗАО по адресу: Новоясеневский проспект, дом 1, торгово-развлекательный центр «Спектр»;

- жителям СВАО - в центре госуслуг «Мои документы» городского значения по адресу: проспект Мира, дом 119, строение 71, павильон ВВЦ №71.

4. Когда будут готовы документы?

Срок рассмотрения заявления - 3 рабочих дня. Узнать, готовы ли документы, можно в межрайонной инспекции ФНС России № 46 или онлайн с помощью специального сервиса на сайте ФНС.

Готовые документы вы можете получить по электронной почте, бумажным письмом по почте, а также в инспекции № 46 (лично или через представителя) - в зависимости от того, какой способ вы указали при подаче заявления.

Обратите внимание! Свидетельства о регистрации индивидуальных предпринимателей с 1 января 2017 года не выдаются. По итогам регистрации вы получите лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе.

5. Как восстановить свидетельство о регистрации ИП?

С 1 января 2017 года свидетельства о регистрации ИП не выдаются. Единый государственный реестр индивидуальных предпринимателей ведется в электронном виде. Вы можете получить только лист записи ЕГРИП:

- в электронном виде (нужна регистрация на сайте ФНС);

- на бумажном носителе.

Предоставление сведений ЕГРИП онлайн является бесплатным. Для получения листа записи ЕГРИП на бумажном носителе необходимо будет уплатить госпошлину, а также представить следующие документы:

- документ, удостоверяющий личность;

- письменный запрос (составляется в произвольной форме);

- квитанцию об уплате госпошлины (с помощью сервиса на сайте ФНС можно сформировать квитанцию для ее оплаты в любом банке или же оплатить онлайн).

Подать документы можно в межрайонную инспекцию ФНС России № 46 . Записаться на прием можно онлайн на сайте ФНС.

Вы также можете получить сведения из листа записи ЕГРИП, для этого документы нужно подать в .

6. Нужно ли сообщать в налоговую об изменениях личных регистрационных данных?

Если вы сменили фамилию, регистрацию по месту жительства, паспорт, то сообщать об этом в налоговую инспекцию не нужно. Если же необходимо поменять другие данные в реестре (например, вы перестали заниматься одним видом экономической деятельности и начали заниматься другим), то об этом нужно сообщить в налоговую инспекцию. Подать документы нужно в течение трех рабочих дней с момента изменения сведений.

Для внесения изменений понадобятся:

- заявление о внесении изменений в сведения об индивидуальном предпринимателе, содержащиеся в Едином государственном реестре индивидуальных предпринимателей (форма № Р24001);

- копии документов, на основании которых будут внесены изменения.

Документы можно подать:

- лично или через представителя по нотариально удостоверенной доверенности в межрайонную инспекцию ФНС России № 46 . Записаться на прием можно онлайн на сайте ФНС;

- по почте с объявленной ценностью и описью вложения по адресу: 125373, город Москва, Походный проезд, дом 3, строение 2, межрайонная ИФНС России № 46 по городу Москве. (в пределах Москвы документы можно направить и получить также через DHL Express и Pony Express);

- онлайн с помощью специального сервиса на сайте ФНС. В таком случае вам понадобится квалифицированный .

Получить лист записи ЕГРИП можно будет через 5 рабочих дней по почте или в инспекции №46 (лично или через представителя), в зависимости от того, какой способ вы указали при подаче заявления.

Большинство российских граждан старается повысить свой уровень жизни, стараясь создать для себя наиболее комфортные условия. Единственным способом законно улучшить своё благосостояние является открытие собственного бизнеса.

Многие люди предпочитают осуществлять хозяйственную деятельность самостоятельно, в качестве индивидуальных предпринимателей. Другая категория российских граждан, более амбициозная, стремится создать ООО или другие коммерческие предприятия, при работе которых будет задействован труд наёмных работников.

Решив открыть свое предприятие, при составлении бизнес-плана многие россияне не знают, какие первые шаги им необходимо сделать для того, чтобы получить государственную регистрацию.

Решив открыть свое предприятие, при составлении бизнес-плана многие россияне не знают, какие первые шаги им необходимо сделать для того, чтобы получить государственную регистрацию.

Сразу стоит отметить, что процедура открытия частного бизнеса на территории Российской Федерации представляет собой довольно хлопотное мероприятие. Если начинающий бизнесмен желает самостоятельно пройти все этапы регистрации, он должен запастись мужеством и терпением, так как ему придётся на себе прочувствовать, что такое бюрократия.

Чтобы избавить себя от предстоящих проблем, стоит заручиться поддержкой настоящих профессионалов в этой области, которые возьмут на себя, как документальное оформление регистрационной процедуры, так и общение с представителями власти.

Однако существуют и Интернет-ресурсы, которые в состоянии оказать качественную помощь в этом вопросе. Например, они могут помочь подготовить все необходимые документы для открытия представительства в том случае, когда это необходимо для уже существующей фирмы, или же помочь со . Так, на подобных порталах можно узнать, что в этом случае в пакет документации входят:

- регистрационные документы компании, открывающей своё представительство;

- устав;

- решение руководства компании об открытии представительства на территории Российской Федерации;

- принятое руководством компании положение о представительстве и т. д.

- Все, входящие в пакет документации, регистрационные документы должны иметь нотариально заверенные копии.

Однако это касается компаний, которые уже созданы и успешно работают, которые стараются расширить сферу своей деятельности, открывая представительство в новой для них стране. Что же нужно сделать простому россиянину, чтобы начать собственный бизнес?

Как открыть бизнес в россии

Многих людей интересует вопрос: можно ли сегодня открыть собственный бизнес на территории Российской Федерации? Ответ достаточно прост – конечно, можно.

Многих людей интересует вопрос: можно ли сегодня открыть собственный бизнес на территории Российской Федерации? Ответ достаточно прост – конечно, можно.

Главное грамотно подойти ко всем организационным моментам, которые зачастую забирают большое количество времени и сил. Для успешного старта на отечественном рынке не достаточно иметь только желание разбогатеть.

Важно, чтобы начинающий бизнесмен имел хотя бы базовое представление об экономике, налогообложении и правоведении.

Существует три важных условия, которые позволят российскому гражданину открыть процветающий бизнес:- идеальный бизнес-план, который составлен высококвалифицированными специалистами в экономической отрасли;

- продуманная учётная и кадровая политика (привлечение к сотрудничеству узкопрофильных специалистов, обладающих высоким уровнем квалификации);

- наличие свободных денежных средств, которые будут задействованы в качестве стартового капитала.

Не менее важно определить, в какой отрасли народного хозяйствования будет развиваться вновь созданное предприятие. На сегодняшний день практически все «ниши» забиты до отказа, поэтому обычному гражданину, достаточно сложно найти и занять своё место, которое впоследствии ему придётся с трудом удерживать.

Как открыть ИП в России

В настоящее время действующим Федеральным законодательством установлен порядок, согласно которому осуществляется государственная регистрация частных компаний.

В настоящее время действующим Федеральным законодательством установлен порядок, согласно которому осуществляется государственная регистрация частных компаний.

Начинающим бизнесменам также необходимо знать, какие именно нужны документы для открытия предприятия. При открытии частного предприятия необходимо, в первую очередь, обратиться к государственному регистратору, который даст перечень документации, необходимой для дальнейших регистрационных действий.

После их подготовки следует обратиться в местную налоговую администрацию, для постановки предприятия на учёт, в качестве . Для этого следует предоставить определённый пакет документации, в который входят:

- паспорт гражданина России владельца частного предприятия;

- юридический адрес (где будет располагаться офис компании);

- идентификационный номер владельца частного предприятия;

- заявление установленного образца;

- квитанция, свидетельствующая об уплате государственной пошлины.

При заполнении заявления руководитель вновь создаваемого предприятия должен самостоятельно выбрать сферу его деятельности в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД), согласно которому он будет осуществлять дальнейшую предпринимательскую деятельность.

Параллельно директор должен выбрать наиболее подходящий налоговый режим, который предприятие будет соблюдать с первого дня осуществления своей хозяйственной деятельности. В настоящее время, для жителей Российской Федерации, которые изъявили желание развивать собственный бизнес в статусе владельцев частных предприятий, разработаны онлайн сервисы, посредством которых они могут пройти все этапы государственной регистрации и .

После получения на руки пакета регистрационных документов и печати, руководитель частного предприятия должен открыть расчётный счёт в местном кредитно-финансовом учреждении и начать строить структуру работы, и т.д.

Какие документы нужны для открытия бизнеса

При выборе формы собственности, в которой планируется дальнейшее развитие бизнеса, многие жители Российской Федерации выбирают индивидуальное предпринимательство.

При выборе формы собственности, в которой планируется дальнейшее развитие бизнеса, многие жители Российской Федерации выбирают индивидуальное предпринимательство.

Это объясняется тем, что в этом случае им потребуется минимальное количество документов, необходимых для открытия бизнеса. Также необходимо отметить, что развитие хозяйственной деятельности в статусе ИП, позволит начинающему бизнесмену выбрать упрощённый налоговый режим.

Действующим на территории Российской Федерации законодательством установлены ограничения для определённых категорий граждан, которые не имеют права регистрироваться в качестве индивидуальных предпринимателей:

- недееспособные граждане;

- граждане, злоупотребляющие алкогольными напитками и наркотическими веществами;

- служащие государственных структур;

- служащие муниципальных органов;

- лица, не имеющие постоянного места государственной регистрации;

- несовершеннолетние граждане.

Тем гражданам России, на которых не распространяются установленные ограничения, необходимо подготовить определённый пакет документов, включающий:

- оригинал и ксерокопию идентификационного номера;

- квитанцию, свидетельствующую об оплате государственной пошлины;

- оригинал и ксерокопию паспорта гражданина России (с отметкой о регистрации);

- заявление установленного образца, в котором необходимо указать контактные данные.

- Выбрать рыночный сегмент, проанализировать рынок и составить бизнес-план.

- Продумать концепцию заведения. К примеру, можно организовать в виде галереи или на колесах.

- Выбрать организационно-правовую форму предприятия и систему налогообложения.

- Выбрать место расположения. Если открывается молодежное заведение, отличные места в районе университетов. Семейное кафе открывают в спальных районах, а тематическое -- в центре города.

- На основе предполагаемого количества клиентов составляется меню. Отличный набор -- пятерка горячих блюд, вдвое больше салатов и закусок, полтора десятка напитков.

- Список главных компонентов, которые оставляют впечатление о заведении, представлен: персоналом, уютной обстановкой и определенной фишкой.

- Лучше доверить подбор персонала грамотному рекрутинговому агентству.

- Перед началом ремонта обзавестись разрешением на размещение заведения. Этот документ -- официальное согласие на открытие кафе в определенном помещении. Получить можно в Роспотребнадзоре.

- Свидетельство о регистрации ИП

- Договор аренды помещения

- Результаты медосмотра сотрудников

- Заключение на продукцию.

- Лицензией на торговлю

- Лицензией на продажу сигарет и алкогольных напитков

- Патентом на ведение деятельности торгового характера.

- Помещение

- Оборудование

- Зарплату

- Рекламу.

- Бар . Представляет заведение, в котором присутствует стойка с алкогольными напитками и зал, рассчитанный в среднем на 30 посетителей. Заказать горячее блюдо в баре не получится. Здесь предложат прекрасный выбор спиртных напитков, закуски и различные салаты.

- Кофейня . Сюда приходят люди, чтобы посидеть в уютной атмосфере, выпить чашечку чая или кофе и немного перекусить. Кофейня прекрасно подходит для небольших компаний, которые желают немного расслабиться и на мгновение забыть о суете.

- Кафе . Универсальное заведение. Здесь можно выпить, поесть, потанцевать, пообщаться или отметить праздник. В меню входят горячие блюда, салаты, холодные закуски, десерты и напитки.

- Официанты обязаны красиво выглядеть и проявлять сообразительность. Не редко возникают непредвиденные ситуации, и официант должен уметь спокойно и быстро их решать. Они должны знать наименования блюд, состав и стоимость.

- Бармен обязан знать названия напитков, которые есть в наличии, их стоимость, хорошо ориентироваться в сортах пива и вина.

- Повар -- невидимый флагман заведения. От его мастерства зависит вернется ли клиент в кафе. Самую важную роль играет качество еды.

- Необходимо составить бизнес-план. В документе заложить сумму, требующуюся на начальном этапе и сделать смету, в которую включить оплату персонала, коммунальные услуги, рекламу, стоимость продуктов и аренду помещения. Обязательно укажите запланированные доходы

- Отправиться с бизнес-планом в банк за кредитом. Информацию указывать грамотно и правдиво.

- Обсудите вопрос открытия кафе с родственниками и давними друзьями. Возможно, они одолжат необходимую сумму. Лучше платить проценты близкому человеку, нежели банковской организации.

- Если есть состоятельный друг, предложите ему партнерство.

- Если удалось получить средства, сразу начинайте думать как заработать и стать миллионером . Изначально это проблематично, поскольку кафе будет малопосещаемым. На помощь придет реклама или раскрученный сетевой портал.

- Можно завести в интернете страницу о кафе, запустить рекламную кампанию на сторонних порталах. Активно используйте соцсети в рекламных целях.

- Выбрать место. Должно отличаться высокой проходимостью, соответствовать требованиям пожарной инспекции и СЭС.

- Определиться с типом заведения. Зачастую, кафе быстрого питания используют готовые полуфабрикаты, которые разогревают или осуществляют окончательную обработку после заказа посетителя. Готовят полуфабрикаты поставщики.

- Если хотите самостоятельно изготавливать полуфабрикаты, например, тако , потребуется обустроить дополнительное помещение для обработки овощей, разделке рыбы и мяса.

- Существует несколько видов «фастфуда». Нужно обязательно определиться с разновидностью. От этого зависит набор техники. Заведения типа Макдональдс. Кафе определенной национальной кухни. Заведения, которые во главу ставят концепцию продукта -- пельменные, пиццерии или блинные.

- Решив вопрос с арендой помещения, обустройте интерьер. Чаще всего кафе быстрого питания не могут похвастаться изысканным дизайном и вычурной обстановкой. Не удивительно, ведь они не ориентированы на продолжительное времяпрепровождение.

- Основная особенность «фастфуда» -- строжайшая стандартизация. Ей подвергается посуда, оборудование, ассортимент и даже интерьер. Это обусловлено широким развитием сетей подобных заведений. Если вы решились открыть кафе быстрого питания, обязательно узнайте, не выгоднее ли организовать бизнес по франчайзингу.

- Такие заведения предусматривают самообслуживание, официанты не потребуются. Однако, без уборщицы, мойщиков посуды, помощников и поваров не обойтись.

- Нанимать только общительных, расторопных и устойчивых к стрессам работников. Они должны знать нормативные документы в области торговли и общественного питания.

- Получить место для точки быстрого питания. Посетите дорожно-строительное управление, где можно узнать к какому району относится земельный участок.

- После зайдите в районную администрацию и напишите заявление на предоставление участка в аренду или собственность.

- Обязательно зарегистрируйте ИП или ЮЛ. Для небольшого кафе достаточно ИП. Если в планы входит открытие сети точек быстрого питания, без регистрации ЮЛ не обойтись.

- Составьте проект и бизнес-план. С этими документами отправляйтесь в администрацию на утверждение. После вы получите разрешение на открытие кафе.

- Получив земельный участок, свяжитесь с лицензированным архитектором. Составьте эскиз и проект здания, решите вопросы, связанные с коммуникациями.

- Проект и эскиз кафе отнесите в отдел градостроительства. Здесь вы получите акт согласования. Вместе с ним отправляйтесь в СЭС, противопожарную охрану, администрацию.

- Завершив возведение здания, пригласите специальную комиссию, которая внимательно осмотрит сооружение и вынесет заключительный вердикт.

- Перед открытием пригласите сотрудников СЭС. Они осмотрят кафе и выдадут заключение. В здании должна присутствовать канализация, водопровод и санузел.

- Последнюю точку поставят эксперты противопожарной охраны.

- Индивидуальный Предприниматель

- Налогообложение (УСН)

- Процедура регистрации бизнеса

- Кредит (требования к заемщикам)

- Аренда помещений для ИП

- Урегулирование вопросов с местной Администрацией

- Как найти поставщика

- Кассовое оборудование (услуги ЦТО)

- Маркетинговая стратегия

- «Мы открылись!»

- Анализ риска

- Преимущество проекта

- Выдача лицензий

- относительная простая и короткая процедура регистрации;

- отсутствие Уставного Капитала;

- не требуется юридический адрес (государственная регистрация ИП осуществляется по месту постоянного жительства);

- не обязаны (но имеют право) открывать расчетные счета в банках;

- упрощенная форма учета хозяйственных операций и освобождение от ряда налогов, которыми облагаются юридические лица.

- 6% от валового дохода или 15% от разницы между валовым доходом и расходами;

- страховые взносы на обязательное пенсионное страхование;

- ЕСН с заработной платы наемных работников.

- 26100 руб. – Вы получаете на руки;

- 3900 руб. – организация перечисляет за Вас в качестве налога на доходы физических лиц (НДФЛ 13 %);

- 7800 руб. (в ПФ – 26 %);

- 630 руб. (в ФФОМС – 2,1 %);

- 900 руб. (в ТФОМС – 3 %);

- 870 руб. (в ФСС – 2,9 %).

- 28200 руб. – это уже «чистый» доход (с него раз в квартал нужно заплатить 6 %);

- 900 руб. – налог УСН (те самые 6 %, указанные в предыдущем пункте, уменьшенные на 50% (льгота предпринимателей);

- 1125,8 руб. (в ПФ – 26 %);

- 90,93 руб. (в ФФОМС – 2,1 %);

- 129,9 руб. (в ТФОМС – 3 %);

- 0 руб. (в ФСС – не обязательно).

- за первый квартал;

- за второй квартал;

- за третий квартал;

- за четвертый квартал.

- страховая часть в пенсионный фонд (7274,4 руб. за 2010 год, 10392 руб. за 2011 год);

- накопительная часть в пенсионный фонд (3117,6 руб. за 2010 год, 3117,6 руб. за 2011 год);

- платеж в ФФОМС (572 руб. за 2010 год, 1091,16 руб. за 2011 год);

- платеж в ТФОМС (1039 руб. за 2010 год, 1558,8 руб. за 2011 год).

- лично;

- по почте (с описью вложения);

- по телекоммуникационным каналам связи (через интернет).

- в 2 экземплярах;

- для единственного учредителя – решение о создании ООО, для соучредителей – договор и протокол собрания;

- ксерокопии паспорта директора и учредителей;

- документ для подтверждения уплаты госпошлины в размере 4000 рублей (потребуется открыть временный счет);

- в случае необходимости – .

- устав с отметкой о регистрации;

- свидетельство о регистрации;

- свидетельство о присвоении ИНН и постановке на учет в ФНС;

- квитанция об уплате госпошлины;

- подписанное и заверенное у нотариуса ;

- ксерокопия паспорта;

- ксерокопия свидетельства ИНН;

- при необходимости – заявление о переходе на УСН.

- Тип товара . Отдельные виды товаров требуют, чтобы их продавали в определенных местах. К примеру, продовольственный магазин или простые бытовые товары не стоит размещать в крупных торговых центрах – следует отдать предпочтение более доступным помещениям. Отличным вариантом станет здание на оживленной улице в спальном районе.

- Доступность и видимость . Помните: даже самый большой трафик не гарантирует большого количества посетителей и покупателей. Размещать торговую точку следует таким образом, чтобы на улице было как можно больше именно целевых покупателей. Также нужно учесть и место размещения вывески – она должна быть видна всем проходящим. Помните: чем лучше магазин виден, тем меньше рекламы он требует. Очень важно, чтобы рядом было достаточное количество парковочных мест. Специалисты считают, что оптимальным вариантом станет 5-8 мест на каждые 100 квадратных метров торговой площади.

- Конкуренты . Наличие фирм-соседей может сыграть как положительную, так и отрицательную роль. Тут важно учесть их клиентуру: гипермаркет и дорогой бутик новых клиентов друг другу не принесут, а салон красоты вполне может поспособствовать росту клиентской базы.

- Цена . Один из наиболее важных факторов. Стоит отметить, что здесь речь идет не только о стоимости аренды. Любое помещение требует от владельца периодического ремонта. Кроме того, в эту сумму следует включить и затраты на маркетинг, когда магазин находится вдалеке от основного потока посетителей. Не стоит забывать и про ежемесячные платежи: коммунальные услуги и прочие. В отдельных случаях может потребоваться дополнительная перепланировка, что влечет за собой немалые расходы.

- Личные предпочтения . Если вы сами планируете работать в собственном магазине, при выборе помещения нелишним будет учесть и собственные предпочтения – удаленность места от дома и подобные.

- Надежность . Безусловно, именно надежность является самым главным критерием. В него входит насколько поставщик обязателен по части исполнения заказа, насколько он честен во время расчетов, насколько своевременно производит поставки.

- Цена . Совершенно логично, что все хотят приобрести товар как можно более дешево. При равных условиях следует отдавать предпочтение поставщику с минимальными ценами.

- Ассортимент . Также очень важный критерий — чем более широкая линейка товара будет выставлена, тем больший интерес она сможет привлечь.

- Узнаваемость бренда . Все знают, что торговля неразрывно связана с психологией. Чтобы быстро приобрести репутацию, следует работать с максимально известными и популярными брендами. Кроме того, проблем с работой с ними куда меньше – вернуть или заменить товар по гарантии значительно проще.

- Дополнительные нюансы . В число важных мелочей следует отнести скидки, бонусы, отсрочки платежей, выдача товара под реализацию и прочие подобные. Они позволят получить дополнительную прибыль, так что пренебрегать ими точно не стоит.

- Родственники и знакомые . Как показывает практика – вариант распространенный, но часто один из худших. Каким бы близким не был знакомый, это не означает того, что он будет хорошим сотрудником и продавцом. В отличие от людей с улицы, оценить навыки родственника объективно оказывается сложнее. Очень часто мы подсознательно сглаживаем явные недостатки и необъективно поощряем своих родственников.

- Расклейка объявлений в магазине и на улице . Один из наименее затратных, но при этом действенных способов, чем и привлекателен. Тех, кто обратится по объявлению, найденному в торговом зале, можно сразу же отправлять в отдел кадров, что позволит сэкономить немало времени. К сожалению, это оборачивается слишком большим потоком – кабинет менеджера совсем рядом, так что зайти в него могут и просто любопытствующие, понадеявшись на удачу.

- Объявления в печатных изданиях и интернете . Здесь есть два основных пути. Можно изучить имеющееся предложение или же подать собственное объявление. В первом случае придется потратить немало сил и времени, чтобы изучить соискателей и рассмотреть их кандидатуры. В результате даже на поиск одного сотрудника может уйти несколько дней. Собственное объявление имеет рядом преимуществ – если грамотно его составить, то неподходящие кандидатуры можно отсеять сразу же. Заинтересованных же не придется обзванивать – они сами придут к вам в отдел кадров.

- Работа с кадровыми агентствами . Главным плюсом такого варианта является перекладывание всей работы по изучению резюме, поиску и собеседованию на третью сторону. В результате в вашу компанию будут отправлены только те люди, которые полностью соответствуют заданному профилю. Минусы подхода очевидны: работа кадрового агентства требует своей оплаты, подчас очень немаленькой. Да и несмотря на все предосторожности приобретение «кота в мешке» вполне возможно. Избежать рисков можно, если в договоре с кадровым агентством упомянуть о выплате гонорара лишь по зачислению сотрудника в штат по завершении испытательного срока.

- Охота за талантами или Headhunting . Данный способ поиска персонала является одной из наиболее актуальных разработок. Он заключается в переманивании высококлассных специалистов из других компаний. Главным преимуществом подобного подхода является возможность понаблюдать за сотрудниками в деле, оценить их навыки и способности. Главным минусом – большие расходы, ведь потребуется сделать достаточно выгодное предложение, от которого тот не сможет отказаться. Да и однажды переманенного сотрудника всегда можно переманить снова: вряд ли стоит ожидать от такого человека какой-то безоговорочной преданности.

- Он должен помочь потенциальному инвестору понять, стоит ли вкладывать в проект средства.

- Информация в нем должна быть определяющей для банка, если требуется кредит.

- План становится источником всей информации о проекте. Данные сведения пригодятся не только основателям, но и сторонним наблюдателям.

- Определение круга лиц, несущих ответственность за выполнение плана.

- Выявление целевых рынков, определение позиции магазина на рынке.

- Постановка кратко- и долгосрочных целей, формирование тактики их достижения и стратегии развития.

- Произведение оценки доходности и возможных издержек.

- Подготовьте общую характеристику компании: где будет находиться магазин, будут ли среди клиентов юридические лица, какова стоимость активов и планируемая годовая выручка.

- Сделайте анализ всех форм налогообложения и выберите общие для всех налоги.

- Выберите предпочитаемый вариант.

- Основной налог – налог на прибыль организации в размере 20% от прибыли.

- Налог на добавочную стоимость НДС – 0, 10 или 18%.

- Налог на имущество организаций в размере до 2,2%.

- Страховые взносы на сотрудников – 34%.

- Подоходный налог НДФЛ в размере 13% от доходов.

- НДС – 0, 10 или 18%.

- Страховые взносы.

- Менее 100 сотрудников.

- Доход менее 60 миллионов рублей в год.

- Отсутствие представительств и филиалов.

- Доход за последние 9 месяцев менее 45 миллионов рублей.

- Подходящий вид деятельности.

- Менее 100 сотрудников.

- Должен быть разрешен на территории осуществления деятельности.

- Для ООО – доля сторонней организации должна быть не более 25%.

- Инвесторы . После того, как у вас будет готовый бизнес-план, можно попробовать найти инвестора для проекта. К сожалению, этот путь является одним из самых сложных – далеко не все готовы будут вложить в ваше дело собственные средства.

- Банки . Кредит в банке – также распространенный метод решения проблемы. Однако не стоит думать о нем, как о панацее – часто он ложится на плечи начинающего предпринимателя как ярмо, существенно затормаживая развитие бизнеса.

- Знакомые и родственники . Всегда можно попробовать привлечь к делу знакомых или родственников. Причем речь здесь идет не только и не столько о займе, сколько о полноправном партнерстве. После того как вы разовьетесь, можно будет просто выкупить долю.

- Раздача листовок . Главное здесь – яркий привлекательный дизайн, который заставил бы человека не только взять листовку, но еще и заинтересоваться ее содержанием. На ней должна содержаться и важная информация относительно предлагаемых вами товаров, а также адрес, контактные телефоны и т.п. Раздавать листовки можно не только на улицах, но и раскидывать их по почтовым ящикам и класть на столики в супермаркетах.

- Расклейка объявлений . Способ настолько простой, насколько и эффективный, но не без недостатков. На доски объявлений (если только те не находятся на остановках общественного транспорта) смотрит не так и много людей. Кроме того, подобный способ может подпортить репутацию в будущем – «реклама на столбах» многими воспринимается негативно.

- Медийная реклама . Пожалуй, наиболее оптимальный на сегодняшний день метод. Разместить объявление можно в газетах, на телевидении, но, прежде всего, стоит дать рекламу во Всемирной Сети. Последний вариант особенно хорош тем, что потребует не так и много вложений, а охват аудитории будет просто огромным. Кроме того, можно подобрать для своей рекламы буквально любой удобный формат.

- Порекомендуйте знакомым . Рассказать о своем товаре можно знакомым, друзьям, родственникам, родственникам друзей и т.д. Данный вариант будет наиболее простым способом прорекламировать ваш продукт, при этом не затрачивая средств вообще. При этом он отличается еще и эффективностью, ведь все мы куда больше доверяем собственному окружению, чем даже самым красивым рекламным листовкам. Не стоит сбрасывать со счетов и эффект «сарафанного радио». Даже эксперты признают, что он является одним из наиболее эффективных методов рекламы.

- Экономия средств;

- Сертификация продукции;

- Готовая почва для бизнеса (не придется разрабатывать стратегию, концепцию и т.п.);

- Более приемлемые условия кредитования;

- Снижение затрат на рекламу (бренд лишний раз раскручивать уже не придется);

- Централизованная маркетинговая стратегия;

- Поддержка правообладателем по части снабжения, поставок, дизайна и обучения персонала.

- Сложные условия для обеих сторон из-за недостатков законодательной базы РФ.

- Договор заключается на срок от 5 лет. Расторжение связано со штрафами.

- Расходы в виде ежемесячных отчислений royalty.

- Постоянный контроль со стороны правообладателя марки и некоторые ограничения.

- Франчайзинг не отменяет необходимости проходить многочисленные бюрократические процедуры, включая регистрацию ООО или ИП.

Роман Широкий

Время на чтение: 5 минут

А А

Если вы решились встать на путь открытия пункта общественного питания, вероятнее всего, у вас появилось множество вопросов, среди которых и как открыть кафе, и что для этого нужно. В первую очередь следует структурировать основополагающие моменты, что поможет составить полную картину действий.

Многие мечтают о процветающем ресторане или комфортном и теплом кафе. Стать хорошим ресторатором не просто, но реально. В статье я предложу информацию, которая поможет открыть кафе и сделать бизнес процветающим.

Руководители, менеджеры и даже студенты предпочитают ежедневно питаться в кафе, а не носить с собой пакеты с бутербродами.

Чтобы открыть заведение с нуля потребуется капитал, помещение и пакет документов.

Разрешение на открытие оформит главврач санэпидемстанции за десять суток. Понадобится следующий пакет документов:

Потребуется обзавестись и такими разрешительными документами:

Многие при оформлении перечисленных документов допускают ошибки. Избежать такой участи поможет профессиональный юрист.

Подробная видео инструкция

Теперь поговорим о стоимости открытия. Трудно сказать, сколько потребуется денег, если под рукой нет бизнес-плана. Все зависит от месторасположения, города, оборудования, меню и т.д.

Придется серьезно потратиться на:

Не спешите и хорошенько обдумывайте все шаги, ведь от этого зависит будущее заведения и прибыль. Мне осталось только пожелать вам удачи в создании бизнеса.

С чего начать -- план действий

Я постараюсь помочь разобраться в особенностях ресторанного бизнеса, предложив детальный пошаговый план открытия кафе и несколько важных советов.

Формат заведения

Необходимо определиться с форматом заведения. Например: столовая, ресторан, кофейня, бар или кафе. Новичкам рекомендуется начинать с открытия обычного кафе с минимальными капиталовложения.

Место и дизайн

Выбор места. Заведение должно находиться в проходимом и многолюдном месте. Дизайн подбирать комфортный, интересный и оригинальный. Интерьер помещения должен соответствовать концепции и названию заведения. Официанты должны надевать стильную форму с символикой кафе.

Персонал

Приобретение продуктов

Весьма важный процесс, в котором должен участвовать и руководитель. Повара стараются брать продукты про запас. Несомненно, такой подход правильный, однако в заведении, которое только открывается, никому не известно, какие именно блюда покупатели будут заказывать. На первых порах нужно закупать всего понемногу.

Уделю пару слов атмосфере заведения. Нужно постараться сделать уютную, теплую и благожелательную атмосферу, чтобы у посетителя сложилось ощущение заботы и любви.

Что делать, если нет денег?

Многие начинающие предприниматели интересуются как открыть дело без вложений. Я приведу краткую инструкцию, которая поможет понять как отрыть кафе без денег.

Проявите настойчивость и уверенно идите к достижению цели.

12 шагов по открытию кафе быстрого питания

Понятие «фастфуд» появилось недавно, но заведения быстрого питания мгновенно завоевали популярность. Этот рыночный сегмент привлекателен для начинающих предпринимателей. На открытие такого заведения не требуются большие затраты.

Кафе быстрого питания -- заведение, в котором можно быстро и недорого перекусить. Время обслуживания не превышает 5 минут, а продолжительность пребывания клиента в среднем 30 минут. Успешность напрямую зависит от высокой оборачиваемости посадочных мест.

Как открыть кафе на трассе

Мне частенько приходится ездить на автомобиле на большие расстояния. Просидев за рулем несколько часов подряд, возникает желание сделать остановку, заглянуть в уютное кафе и немного отдохнуть.

В то же время многих людей не устраивает уровень зарплаты, и они начинают подумывать над открытием собственного дела -- кафе на трассе. Такая разновидность ресторанного бизнеса заслуживает особого внимания.

Заняться ресторанным бизнесом вы сможете только после получения всех необходимых разрешений. Далее останется нанять квалифицированный персонал и приступить к работе.

Напоследок добавлю, если вы намереваетесь открыть такое заведение, не спешите хвастаться среди друзей. Лучше сообщите им после того, как двери кафе откроются для посетителей. Существуют завистливые люди, которые стремятся уничтожить энтузиазм человека, решившего открыть дело. Они заявляют, что ничего не получится, в стране кризис, все деньги будут потрачены зря.

И так, мои дорогие читатели, мы подошли к такому долгожданному и сложному вопросу «Создание Индивидуального Предпринимателя» . Тема не очень сложная, но рутинная, однообразная и необходимая всем начинающим Индивидуальным Предпринимателям . Третья глава получилась очень объемная и насыщенная информацией, и традиционно будет разбита на несколько частей. Актуальность представленных данных 2010 — 2012 год.

Создание ИП за пять дней, пошаговая инструкция

1. Индивидуальный предприниматель

(Федеральный закон от 8. 08. 2001 г. № 129 – ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».)

В качестве справки:

Предпринимательская деятельность граждан, осуществляемая без образования юридического лица, регулируется в основном теми же правилами и нормами Гражданского кодекса РФ, что и хозяйственная деятельность юридических лиц. Физические лица, так же как и организации, вправе заниматься любыми видами предпринимательской деятельности, не запрещенными законом, и совершать от своего имени любые разрешенные законом сделки, использовать наемный труд.

Индивидуальный предприниматель – физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица. Таким образом, предприниматель – этот тот же гражданин, но который занимается приносящей прибыль деятельностью, действует от своего имени, на свой страх и риск и под свою ответственность. Предприниматель имеет те же права и несет те же обязанности, что и любой другой гражданин, но к этому комплексу прав и обязанностей прибавляются еще и другие, которые непосредственно связаны с осуществлением предпринимательской деятельности (обязанность зарегистрировать свой бизнес, оплатит налоги и т.д.). Индивидуальными предпринимателями могут быть не все лица, закон ограничил таких лиц определенными рамками.

Итак, предпринимателями могут быть:

— совершеннолетние граждане РФ (достигшие 18 лет), дееспособность которых не ограничена судом;

Отличительные особенности от других организационно – правовых форм собственности:

Несмотря на внешнюю простоту организации и оформления предпринимательской деятельности без образования юридического лица, индивидуальный предприниматель является полномочным субъектом хозяйствования . Он вправе заключать с другими юридическими и физическими лицами договоры гражданско-правового характера, т.е. выступать в качестве не только исполнителя, но и заказчика работ и услуг.

В отличие от физических лиц, не занимающихся предпринимательской деятельностью, ответственность индивидуальных предпринимателей по принятым обязательствам наступает независимо от их вины. Как и юридические лица, они освобождаются от ответственности только в том случае, если неисполнение обязательств имело место под воздействием непреодолимой силы (форс – мажорных обстоятельств), к которым не относятся нарушения обязательств другими субъектами хозяйствования, недостаток финансовых или материальных ресурсов.

В этом смысле учредители ЗАО или ООО находятся в гораздо более благоприятных условиях. Учредители несут имущественную ответственность по обязательствам общества только в пределах взносов в уставной капитал, тогда как предприниматель без образования юридического лица отвечает по обязательствам всем принадлежащим ему имуществом.

2. Налогообложение

СПРАВКА:

ИФНС – Инспекция Федеральной налоговой службы

ОКВЭД – это Общероссийский Классификатор Видов Экономической Деятельности.

УСН – Упрощенная система налогообложения.

ЕСН – Единый социальный налог

ЕНВД – Единый налог на вменённый доход

НДФЛ – Налог на доходы физических лиц

НДС – Налог на добавленную стоимость

ПФР – Пенсионный Фонд России.

ФСС – Фонд Социального Страхования.

ФОМС или ФФОМС – Федеральный Фонд Обязательного Медицинского Страхования.

ТФОМС – Территориальный Фонд Обязательного Медицинского Страхования.

ТОФСГС – Территориальный орган Федеральной службы государственной статистики.

C 01.01.2003 г. вступила в силу новая глава 26.2 НК «Упрощенная система налогообложения».

В соответствии с этим законом ИП будут платить следующие налоги:

ИП вправе сам выбрать налогооблагаемую базу.

Здесь приведена схема действий для индивидуальных предпринимателей на упрощенной системе налогообложения (УСН) без работников. Сроки оплаты налогов и фиксированных платежей, а также подачи налоговой и всей остальной отчетности Вы можете посмотреть в налоговом календаре, который можно посмотреть на официальном сайте налоговой службы.

Большой плюс в налогообложении ИП на УСН – процентная ставка по налогам (6% или 15%, в зависимости от того какой вид упрощенки Вы выбрали) вместо 13 % НДФЛ. То есть сумма, оставшаяся у Вас после оплаты 6% (или 15%) дополнительным 13 % налогом не облагается.

Второй большой плюс для ИП на УСН – отчисления во внебюджетные фонды. В 2011 году серьезно увеличивается налоговая нагрузка на организации и предпринимателей на заработную плату (которую они выплачивают своим сотрудникам) – теперь она составит 34 %. Предположим, Вы работаете в организации и получаете «белую» зарплату 30 000 рублей.

Что должен заплатить предприниматель, давайте сравним:

Таким образом, при получении на руки 26100 руб. в месяц на налоги уходит 14100 руб. За год получается 169200 рублей. А у ИП на УСН 6% (без работников = 4330 руб.).

Те же 30000 в месяц:

Таким образом, при получении «чистого» дохода 28200 руб. в месяц на налоги уходит 2246,63. За год получается 26959,56 рублей. В данном расчете налогов у ИП и наемного работника «чистый» доход получился различным (28200 – 26100 = 2100 руб.), т.е. у предпринимателя «чистый» ежемесячный доход на 2100 руб. больше, за год это составит 25200 руб. Полная разница в «чистом» доходе между наемным работником и индивидуальным предпринимателем составит 167440,44 руб. в год.

Теперь стало еще выгоднее не нанимать сотрудников, а заключать, вместо этого, договора с другими ИП!

В качестве справки:

Если ИП применяет упрощенку (УСН), то счета – фактуры он не выставляет. При выставлении счета – фактуры с выделенным НДС предпринимателю придется оплатить соответствующий налог и сдать по нему декларацию. Поэтому очень внимательно рассчитайте свою выгоду от этого действия. Скорее всего, Вы от него откажетесь.

Если же у ИП на УСН обратная ситуация: контрагент перечислил оплату, выделив в платежном поручении НДС 18 %, то никаких дополнительных действий предпринимать не нужно.

Оплата налогов

Индивидуальные предприниматели (ИП) на УСН оплачивают налоги в 2010 – 2011 годах поквартально, т.е. за 2010 год должно быть четыре оплаты (также за 2011):

Оплата налога УСН за первые три квартала должна быть произведена не позднее 25 числа месяца, следующего за отчетным (т.е. 25 апреля, 25 июля, 25 октября соответственно). Уплата налога УСН за четвертый квартал отчетного года должна быть произведена не позднее 30 апреля следующего года. Оплатить налог можно с помощью квитанции через Сбербанк или посредством платежного поручения (платежки) через расчетный счет ИП (либо с помощью банк – клиента). Сумму уплачиваемого налога можно уменьшить на величину фиксированных взносов, но не более чем на 50 % (т.е. если Вы платите налог УСН 6%, его можно снизить до 3%). Имейте ввиду – это хороший и простой способ оптимизации налогообложения ИП.

Отчисления ИП во внебюджетные фонды в 2010 – 2011 годах

Отчисления во внебюджетные фонды нужно платить даже в том случае, если Вы не ведете деятельность (или не получаете прибыль). Всего ИП должен сделать 4 платежа (на общую сумму 12003 руб. за 2010 год и на общую сумму 16159,56 руб. за 2011 год):

Фиксированные взносы в ПФР

Во – первых индивидуальные предприниматели обязательно платят фиксированные взносы в Пенсионный фонд. Фиксированные взносы в Пенсионный фонд делятся на страховую часть и накопительную , т.е. Вы будете оплачивать две квитанции или два платежных поручения. Страховые отчисления в Пенсионный фонд в 2010 году составляют 606,2 руб. в месяц (т.е. 7274,4 руб. в год), накопительная часть взносов составляет 259,8 руб. в месяц (т.е 3117,6 руб. в год). Платить можно как поквартально, так и один раз за весь год (например, в конце года).

Платежи в ФОМС, ФФОМС и ТФОМС

Во — вторых индивидуальные предприниматели обязательно платят взносы в ФОМС – ФФОМС, ТФОМС. Фиксированный взнос в ТФОМС – 1039 руб. в год.

Оплата и отчетность по взносам

Все вышеперечисленные квитанции оформляются по форме № ПД (налог) и принимаются к оплате только в Сбербанке. Если у индивидуального предпринимателя есть расчетный счет в любом банке, то платить можно и с него, никакие дополнительные проценты за это не снимаются. При заполнении квитанции на оплату взносов Вам нужно знать КБК (Коды Бюджетной Классификации). Актуальные КБК всегда можно найти на странице официального сайта ФНС РФ. Оплаченные квитанции страховой и накопительной части, а также взносов в ФФОМС и ТФОМС обязательно сохраните и в срок до 1 – го марта следующего года предъявите в свое отделение Пенсионного фонда для отчетности вместе с формой РСВ – 2. Если Вы зарегистрированы в качестве ИП не с начала года – платить взносы нужно не за весь год, а только за то время, что Вы зарегистрированы. Если Вы совмещаете деятельность ИП с работой по трудовому договору, и работодатель уже платит за Вас взносы – Вам все равно нужно платить указанные фиксированные взносы от лица ИП. На сумму уплаченных отчислений можно уменьшить сумму налога (который платится по упрощенке), но не более чем на 50 %. Это хороший способ сэкономить. Если Вы платите в конце года за весь год сразу – сократить можно только сумму налога за 4 – й квартал. Форма РСВ – 2 . понадобится индивидуальным предпринимателям, не производящим выплаты физическим лицами, т.е. индивидуальным предпринимателям без сотрудников.

Налоговая декларация для индивидуальных предпринимателей (ИП)

Налоговая декларация для индивидуальных предпринимателей на УСН в 2010 – 2011 годах заполняется и подается один раз в год в срок до 30 апреля года следующего за истекшим налоговым периодом.

Налоговая декларация может быть подана:

Подавать налоговую декларацию ИП нужно в налоговый орган по месту своего учета. За нарушение сроков подачи декларации предпринимателю придется платить штрафы, так что лучше не задерживаться. При подаче налоговой декларации лично – сделайте две копии декларации – одна останется в налоговой, а другую, с пометкой о сдаче и датой – отдадут Вам – обязательно сохраните эту копию.

Если предприниматель подает налоговую декларацию по почте (с описью вложения) – в почтовом отделении выдадут квитанцию с датой – эта дата и будет считаться датой подачи декларации. В том случае, когда ИП одновременно ведет деятельность по нескольким системам налогообложения (например, УСН + ЕНВД), необходимо подавать отдельно декларации и по УСН и по ЕНВД.

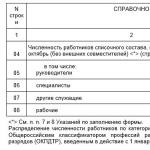

Среднесписочная численность работников

За каждый год индивидуальный предприниматель должен отчитаться перед налоговой еще и такими данными как среднесписочная численность работников. Сведения о среднесписочной численности работников необходимо подавать даже в том случае, если предприниматель работает один (т.е. нет наемных работников). Крайний срок подачи сведений о среднесписочной численности – 20 января года, следующего за отчетным. Подавать данный документ нужно в двух экземплярах – один останется в налоговой, второй с пометкой о подаче и датой отдадут Вам обратно – обязательно сохраните его. Если у индивидуального предпринимателя нет работников – в поле численность проставляется «0».

Сведения о среднесписочной численности работников.

Пример заполнения данного документа.

17 Окт

Здравствуйте! Сегодня поговорим о том, как открыть магазин. Мы рассмотрим открытие любого магазина, а не конкретный пример по типу продаваемой продукции.

Открыть собственный магазин

– один из наиболее частых вариантов, из которых выбирают начинающие бизнесмены. Магазин может приносить стабильный доход, практически не требует вмешательства в работе, времени и сил. Однако многих отпугивает незнание, как же именно можно открыть свой магазин, сколько это будет стоить и когда окупится. На эти и многие другие вопросы мы постарались ответить в этой статье.

Какие документы нужны для открытия магазина

Давайте вместе разберемся, как открыть свой магазин с нуля. Начинается процедура подготовки к открытию магазина с регистрации в качестве индивидуального предпринимателя или общества с ограниченной ответственностью. У каждого из вариантов есть свои преимущества, но чаще всего начинающие предпочитают именно ИП, так как в этом случае будет меньше проблем с отчетностью, а также меньшие налоги. Да и санкции для ИП куда ниже, чем для ООО.

К сожалению, подобные льготы и упрощения оборачиваются тем, что предприниматель по всем обязательствам отвечает собственным же имуществом, а учредитель ООО рискует лишь долей в общей массе уставного капитала. В числе прочих преимуществ – большая анонимность, ведь далеко не всем известно, кто входит в учредители ООО. Также следует обратить внимание на тот факт, что при работе с алкоголем регистрация в качестве ИП не подходит.

Определиться с выбором следует заранее, так как от юридического статуса зависит, какой именно пакет документов потребуется собрать.

Регистрация ООО

Для регистрации ООО потребуется собрать следующие бумаги:

Если ни один из учредителей ООО не является владельцем помещения по юридическому адресу, то потребуется гарантийное письмо.

В среднем процесс регистрации занимает порядка 5 дней и в результате предприниматель получит следующие документы:

Регистрация ИП

Для регистрации ИП потребуется более короткий список бумаг:

Важный момент: тем, кто занимается всем процессом самостоятельно, не требуется нотариального заверения подписи на заявлении, что позволит сэкономить на услугах юристов.

Срок регистрации составляет также 5 суток, по завершении предприниматель получит выписку из ЕГРИП и свидетельство о государственной регистрации в качестве ИП. Все документы со сведениями ЕГРИП и ЕГРЮЛ для регистрации ООО и ИП отправляются во внебюджетные фонды каждый день. Эта же информация отправляется и в органы статистики.

Уведомление о завершении регистрации и письмо из Росстата можно получить либо лично в учреждении, либо по почте.

Роспотребнадзор

Благодаря последним изменениям в законодательстве, начинающим предпринимателям больше не требуется подавать огромную кучу бумаг в различные органы. Вместо этого для открытия магазина достаточно будет лишь уведомить один определенный орган.

Для ИП и ООО, открывающих торговлю по ОКВЭД 52.1, 52.21-52.24, 52.27, 52.33 и 52.62 данным органом является Роспотребнадзор. Это же относится и к тем, кто планирует заниматься оптовыми поставками продуктов или непродовольственными потребительскими товарами.

Уведомление требуется подавать по форме, оговоренной в соответствующих Правилах. Доставить его можно или лично, или почтой, или же в электронном виде, заверенным электронной подписью. В последнем случае используется портал госуслуг. По завершении процесса можно открывать магазин для первых покупателей.

Какой магазин выгодно открыть

Спросом среди покупателей пользуются практически все торговые точки. Однако некоторые из них приносят больший доход, чем другие, и начальные вложения окупаются быстрее. Далее мы рассмотрим различные идеи для открытия магазина, прикинем сколько нужно денег чтобы открыть свой магазин. Так же стоит понимать какой магазин выгодно открыть в кризис.

Цветочный магазин

Открывать цветочный магазин всегда выгодно, но нужно правильно подобрать место и вникнуть в цветочный бизнес, чтобы не нести убытков из-за порчи товара. Цветы нужно уметь продавать!

Магазин продуктов

Надежный и популярный вариант, особенно привлекательный для новичков в области бизнеса. Спрос на продукты не спадет никогда, что гарантирует постоянный доход в случае удачного места расположения торговой точки. Однако он требует наличия специального оборудования, включая достаточно дорогостоящие холодильники. Объем требуемых инвестиций составит порядка 600 тысяч рублей, а срок окупаемости – порядка года.

Хозяйственные товары

Подобная продукция также стабильно пользуется спросом. Для открытия магазина потребуются сертификаты на лаки, краски и т.п. Наиболее выгодно открывать магазины хозяйственных товаров в небольших населенных пунктах и деревнях. Срок окупаемости 1-1,5 года.

Детский магазин: игрушки, одежда обувь

Этот товар всегда будет пользоваться спросом, потому что на одежде и обуви для деей никто не будет экономить.

Также многие родители просто не в силах отказать своему чаду, когда он просит новую игрушку. Обстановка в таком магазине должна быть соответствующей – полки несколько ниже, чтобы дети могли дотянуться до всех товаров, а интерьер лучше всего оформить в ярких радужных цветах.

Мебельный магазин

В условиях кризиса стоит обратить внимание в первую очередь на более доступные решения, а не на элитную мебель. Также стоит обратить внимание на отечественных производителей. По качеству их продукция не уступает многочисленным иностранным конкурентам, но при этом намного доступнее по цене.

Строительный магазин

Люди строят всегда – в кризис и вне его. Разнообразные строительные и отделочные материалы пользуются стабильным спросом. Рентабельность бизнеса по оценкам экспертов составляет порядка 20%.

Магазин автозапчастей

Спросите у любого автовладельца и он вам скажет, что всегда не хватает запчастей в магазинах и приходится долго ждать их, заказав доставку из другого города или страны. Магазины автозапчастей всегда будут актуальны. Главное в этом направлении найти свою нишу.

Если вы живете в провинции, подумайте какой магазин открыть в маленьком городе. Все вышеперечисленные варианты безусловно подойдут. Так же можно рассмотреть, к примеру, открытие магазина товаров для животных, магазина автомобильных аксессуаров, магазина тканей и т.д.

Выбор торгового оборудования для магазина

Ни один настоящий магазин не сможет обойтись без соответствующего оборудования. Выбор конкретных моделей следует производить исходя из ассортимента торговой точки. Особое внимание следует уделить холодильному оборудованию – именно оно занимает больше всего места, а цены способны нанести серьезный удар по бюджету.

Выбор витрин производится исходя из товарооборота и ассортимента. К примеру, для холодильных витрин следует выбирать модели с глубокой узкой выкладкой, а температурный режим для них должен соблюдаться в пределах от -6 до 0 градусов Цельсия для рыбы и мяса и от 0 до +8 градусов для сыра, колбас и кондитерских изделий.

После холодильного оборудования стоит перейти к выбору стеллажей, которые станут основным элементом для выкладки товара. Сегодня в продаже можно найти модели с секциями длиной от 600 до 1250 мм. В зависимости от длины варьируется и цена. Для хлебобулочных изделий витрины дополнительно комплектуются корзинами из дерева, а секции кондитерских изделий дополнены ограничителями, которые не позволяют товарам рассыпаться.

Особое внимание при выборе торгового оборудования следует обращать на следующие моменты: устойчивость, функциональность. Качество, прочность и дизайн. Перед тем как приобрести конкретную модель стоит обратить внимание на аналоги, сравнить их параметры и только тогда останавливать свой выбор на конкретном варианте.

Выбор помещения для открытия магазина

Немалую роль в вопросе как открыть свой магазин, играет грамотный выбор помещения под него. Имеется целый ряд требований и аспектов, на которые следует обратить внимание при выборе.

Очень важно при выборе помещения под магазин не торопиться. Попробуйте заранее исследовать район, посмотреть на потенциальных клиентов и конкурентов. В отдельных случаях не стоит бояться ради этого переносить дату открытия, ведь неправильный выбор в результате обернется целым множеством проблем.

Выбор поставщика для магазина

Как продавец борется за каждого клиента, так и поставщики борются за своих покупателей. По своей сути поставщик – это тот же магазин, но оптовый. Выбирать поставщика следует особенно тщательно. Особое внимание следует обратить на следующие критерии:

Не стоит ограничивать себя работой только с одним поставщиком. Оптимальный вариант – закупки сразу у 2-3 оптовиков. Таким образом, если с одним возникнут проблемы, то другие смогут закрыть брешь.

Необходимо также учитывать и такой нюанс, как логистику. Для этого следует заранее узнать, как выстроена сеть доставки, какие транспортные компании работают в городе поставщика и вашем собственном. Оптимальным вариантом будет доставка железнодорожными путями.

Наконец, общение с поставщиками чаще всего ведется посредством электронной почты. Достаточно выбрать интересующие позиции, а поставщик в ответ на это выставит счет. После оплаты выбранная транспортная компания доставит груз.

Поиск персонала для магазина

Каждый работодатель при поиске сотрудников может пойти двумя путями. Он может попытаться найти высококлассных профессионалов, которые сразу же покажут высочайший результат, а может нанять перспективных талантливых людей, которым только предстоит научиться искусству торговли. Как всегда, плюсы и минусы есть в обоих случаях.

В первом случае работодатель столкнётся с проблемой недостатка подобных специалистов. Кроме того, они потребуют и соответствующую заработную плату, которую не все смогут себе позволить. Да и каждый такой сотрудник по опыту имеет и ряд своеобразных установок, так что для начала потребуется перестроить их на новые условия. В числе плюсов следует отметить, что сэкономить можно будет на обучении, а работать сотрудники смогут уже в день найма.

Талантливые новички станут глиной в руках мастера. При должном руководстве они смогут стать профессионалами высочайшего класса, но есть шанс получить вместо этого одни лишь проблемы. Зато и оклад такому сотруднику может быть ниже. Как минимум, на этапе накопления опыта, обучения и стажировки. Подобных людей можно в коллективе вырастить успешными и преданными сотрудниками, которые полностью соответствуют специфике работы.

К сожалению, талант раскрывается далеко не всегда, а преданность компании может и не прийти. Обучение нового сотрудника неизменно связано с расходами, включая посещение курсов и тренингов. Да и просто ассортимент товара потребуется выучить – узнать его особенности, преимущества и недостатки. Во время приема талантливого новичка на работу следует обращать внимание не только и не столько на его презентационные и коммуникабельные навыки, но еще и на сообразительность, ведь в сжатые сроки ему потребуется запомнить массу характеристик различных товаров.

В результате получается следующая картина: высококлассные специалисты являются более предпочтительным вариантом, если вы можете их себе позволить. В противном же случае придется обойтись перспективными новичками.

Кто же занимается подбором сотрудников? Во всех более-менее крупных компаниях эта роль возложена на отдел кадров. Поиск новых специалистов чаще всего ведутся следующими способами:

Упомянутые выше способы одинаково подходят как для поиска опытных специалистов, так и перспективных новичков. Исключение составляет разве что headhunting. Специалисты рекомендуют при поиске профессионала обращаться в кадровое агентство, так как шанс найти действительно опытного сотрудника увеличивается многократно. Новичков же можно поискать и остальными, менее затратными средствами. Специалисты считают, что оптимальной будет команда, в которой будут сочетаться опытные спецы и молодые новички. Это сделает работу магазина более эффективной, а затраты на зарплату снизятся.

Наконец, не стоит при найме акцентировать свое внимание лишь на дипломе и резюме. Стоит также обращать внимание и на обаяние соискателя и на его внешность. Помните, что продавцы станут лицом вашей компании и лицо это должно быть красивым и жизнерадостным.

Бизнес-план магазина – задачи и цели

Важным моментом в вопросе как открыть свой магазин, является составление бизнес-плана. Несмотря на мнение некоторых предпринимателей, без его составления обойтись попросту нельзя.

Составление бизнес-плана должно удовлетворять следующим целям:

Соответственно, бизнес-план должен решать следующие задачи:

Важно помнить, что грамотно составленный бизнес-план становится залогом процветания магазина. Ни в коем случае не стоит игнорировать этот момент, так как бизнес-план необходим не только большим компаниям, но даже и самым скромным магазинчикам.

Выбор формы налогообложения

Вопрос выбора формы налогообложения играет важную роль при открытии магазина. Именно от этого зависит не только налоговая нагрузка, но еще и объемы взысканий за различные проступки. Стоит сразу сказать, что какого-то универсального ответа здесь нет, все строго индивидуально. Однако есть алгоритм, который поможет определиться с выбором:

Выбор формы налогообложения должен совершаться исходя из вашей чистой прибыли, а не от объема налогового обременения. В отдельных случаях есть смысл выбрать систему с большими налогами, которая позволит сэкономить в перспективе или же достичь определенной цели – занятия определенного сегмента рынка или подобных.

Общая система налогообложения или ОСНО

Применима к ИП и ООО. Является вариантом по умолчанию – если не было заявлений о переходе на иную форму, то используется именно ОСНО. В число требований входит ведение бухгалтерского учета, ведение книги расходов и доходов.

Налоги ОСНО для ООО:

Налоги ОСНО для ИП%

Главным недостатком ОСНО является сложность расчетов – справиться с ними смогут только опытные бухгалтеры.

Упрощенная система налогообложения УСН

ООО при УСН не выплачивают налоги на имущество, на прибыль и НДС. ИП же освобождается от НДС, НДФЛ и имущества, используемого в деятельности. Доступна УСН далеко не всем.

Требования УСН для ООО:

Для ИП ограничений нет.

Ставки налогов УСН: 15% для налогов на доходы за вычетом расходов и 6% на доходы. Последний вариант предпочтительнее для магазинов с небольшими расходами. Чаще всего предприниматели выбирают первый вариант с УСН в 15%. Однако не стоит считать данный вариант лучшим – перед тем, как сделать выбор лучше проанализировать оба варианта.

Единый налог на вмененный доход или ЕНВД

Является единым налогом на вмененный доход, то есть фиксированный налог по конкретному виду деятельности. Данный налог не зависит от дохода, он выплачивается даже в случае его отсутствии. Оплата производится каждый квартал.

Условия для перехода на ЕНВД:

Переход на ЕНВД невозможен для ИП на патентной основе, и для тех, кто выплачивает сельхозналог.

Патентная система или ПСН

В настоящее время существует 47 видов деятельности, подпадающих под патентную систему налогообложения. Найти их можно в статье 346.43 налогового кодекса. Ставка для ИП составляет 6% от возможного годового дохода. Для перехода у компании должно быть не более 15 сотрудников, а годовой доход не должен превышать 60 миллионов рублей. Срок действия патента составляет от месяца до года.

Главным плюсом ПСН является отсутствие отчетности, необходимости в кассовом аппарате и фиксированная сумма налога. Данный вариант оптимален для предпринимателей, чья деятельность носит сезонный характер и малоприменима для магазинов.

Сколько стоит открыть магазин

Многим интересно – во сколько же обойдется открытие собственного магазина? Какой магазин открыть с минимальными вложениями? Ответить на этот вопрос хоть сколько-то однозначно просто невозможно, слишком уж много факторов в ходу. Что именно вы планируете продавать? В каком городе будет открыт магазин, и в каком районе? Из-за этого многообразия цены варьируются в очень и очень широких рамках. Чаще всего, сказать что-то определенное можно уже на этапе бизнес-планирования и тогда же возникает новый, еще более интересный вопрос: где найти стартовый капитал для открытия магазина?

Опытные предприниматели приступают к поиску средств уже после регистрации бизнеса. В таком случае на руках оказывается подробный бизнес-план, в котором можно увидеть весь проект с указанием суммы на его реализацию. Не исключено, что нужная сумма могла быть найдена сильно заранее и теперь с вопросом оплаты никаких проблем нет.

В противном случае можно обратиться к следующим источникам:

Привлечение первых клиентов

После открытия магазина ребром встает вопрос о привлечении первых покупателей. В настоящее время маркетологи успели придумать немало рецептов успеха, но самыми простыми и вместе с тем эффективными являются:

Напоследок стоит дать несколько советов, которые могут пригодиться начинающим предпринимателям, раздумывающим о том, как открыть свой магазин.

Вместо того чтобы развивать полностью собственную торговую марку, предприниматели предпочитают работать по франшизе. Подобное явление называется франчайзинг и является особым видом взаимоотношения между субъектами, при котором франчайзер передает права на ведение бизнеса, не ограничивая ни основных принципов, ни модели ведения бизнеса франчайзи.

У подобного подхода имеются свои плюсы и минусы.

Преимущества:

Недостатки:

Франшизы многих магазинов вы можете найти в нашем .

Заключение

Как можно видеть из вышесказанного – открыть магазин сегодня может если и не каждый желающий, то многие. Необходимо знать с чего начать чтобы открыть свой магазин. Главное в данном деле – это тщательное планирование и понимание процессов работы магазина. Конечно, ни одно дело в начале пути не обходится без множества неурядиц, но, если следовать советам, приведенным выше, уже через год или два ваша собственная торговая точка начнет приносить стабильный доход. Надеемся, что мы смогли вам помочь, и вы теперь с легкостью ответите на вопрос как открыть свой магазин!